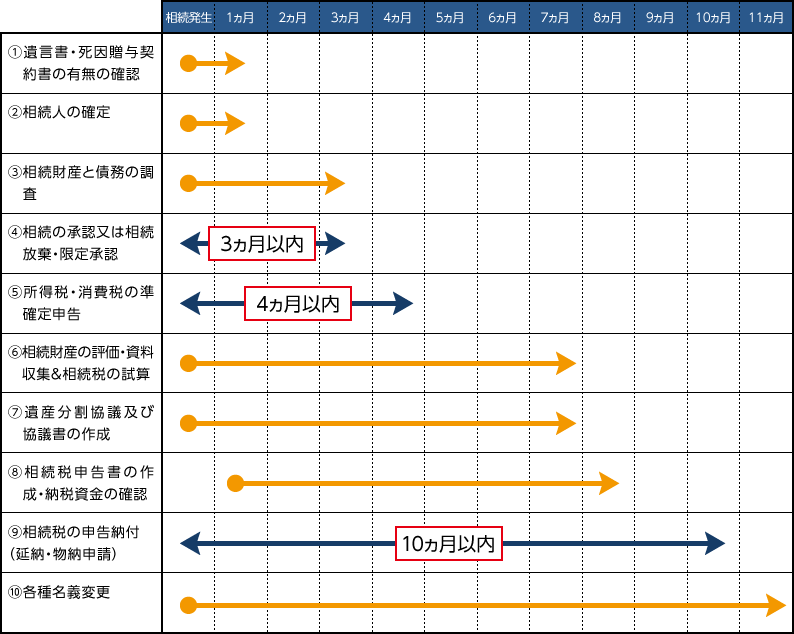

相続発生からの各種手続きとスケジュール

事例1 小規模宅地等の特例適用を利用して80%評価減を上手く利用した例

東京都新宿区のマンションにお住まいのAさん(故人)はご自宅と隣のお部屋(ご長男家族の住居)を所有していました。それぞれのお部屋は別々に登記がされておりAさんの妻がご自宅を相続し、ご長男がご自宅の隣のお部屋を相続しました。本来であればAさんの部屋を相続した妻のみが小規模宅地等の特例を適用して80%の評価減を受けられるところですが、Aさんはご長男から生活費の仕送りを受けていたため同一生計親族となり、ご長男も80%の評価減を受けることで大幅に相続税を節税することができました。

評価減前:相続税1,650万円

評価減後:相続税1,350万円(300万円の節税)

事例2 配偶者の税額軽減を上手く活用した例

相続後に大幅に値下がりした上場株式を所有していたBさん(故人)の相続人は妻と長女の2名でした。長女が上場株式を所有すると、売却しても相続税の負担が重たくなることから妻が相続をし、今後、値上りが期待できる賃貸不動産を長女が取得することで2次相続対策を行うことができました。妻が取得した財産は全体の半分以下だったため相続税の負担はなく、2次相続に備えることができました。

事例3 土地の状況を考慮して評価引下げを行った例

東京都郊外に所有していた土地は近くを電車が通っており、また、道路との高低差がある土地でした。図面で見るとわからない状況についても現地を見ることで評価減を行うことができました。

評価減前:相続税1,360万円

評価減後:相続税1,240万円(120万円の節税)

無料面談予約・お問合せフォーム

- 相続税がいくらかかるか知りたい!

- 相続税が安くなる分割方法について聞きたい!

- 2次相続も含めて相続税が安くなる分割方法を知りたい!

- 納税ができるように早めに分割したい!

- 相続後でもできる評価引下げについて知りたい!